Financeirização se dá pela entrada de fundos de pensão e de investimentos nos negócios da cadeia agropecuária

Para ‘facilitar’ a compra de geladeiras, TVs e outros bens, as redes de lojas de departamentos, como as Casas Bahia e o Magazine Luiza, têm seus próprios cartões para o financiamento dos bens adquiridos. Algumas ainda ofertam os tradicionais carnês, com os juros embutidos no parcelamento do valor das compras. As montadoras de automóveis também mantêm seus bancos, assim cuidam das operações financeiras relacionadas à aquisição e troca de carros.

Apesar de menos visível ao consumidor, o agronegócio também vive uma expansão das atividades financeiras nas mais diversas etapas de sua produção. Os negócios são amplos. Vão desde a aquisição de terras até a comercialização da safra, muitas vezes paga adiantada ao produtor, e envolvem internacionalização das propriedades, seja pela aquisição, seja pelo arrendamento.

Os principais alvos dessa cadeia globalizada e com grande participação de agentes do mercado financeiro são as commodities, produzidas principalmente pelo agronegócio, e os minérios. Duas riquezas abundantes no Brasil de hoje e que recebem uma atenção especial de uma parcela expressiva do Congresso Nacional e do Executivo, que buscam torná-las ainda mais lucrativas para quem especula no país.

Fundos de pensão na agropecuária

Tal financeirização se dá pela entrada de fundos de pensão e de investimentos nos negócios da cadeia agropecuária, como explica o professor Sérgio Pereira Leite – do Programa de Pós-Graduação em Ciências Sociais em Desenvolvimento, Agricultura e Sociedade da Universidade Federal Rural do Rio de Janeiro (CPDA-UFRRJ).

Os fundos podem participar diretamente na aquisição de terras ou no arrendamento de conjuntos de propriedades. Esses investimentos também podem ser feitos em empresas de maquinários e insumos e, depois, nos mecanismos de estocagem e comercialização do produto no mercado internacional. Como cada etapa pode gerar títulos e a garantia, em última análise, seria o produto final, existe uma multiplicação dos títulos relacionados a um mesmo produto. “Uma saca de soja produzida gera uma especulação em valor equivalente a mais de dez sacas”, afirma. Assim, os negócios dos títulos se tornam mais importantes do que a produção em si, pois geram mais riqueza.

“Uma saca de soja produzida gera uma especulação em valor equivalente a mais de dez sacas.”

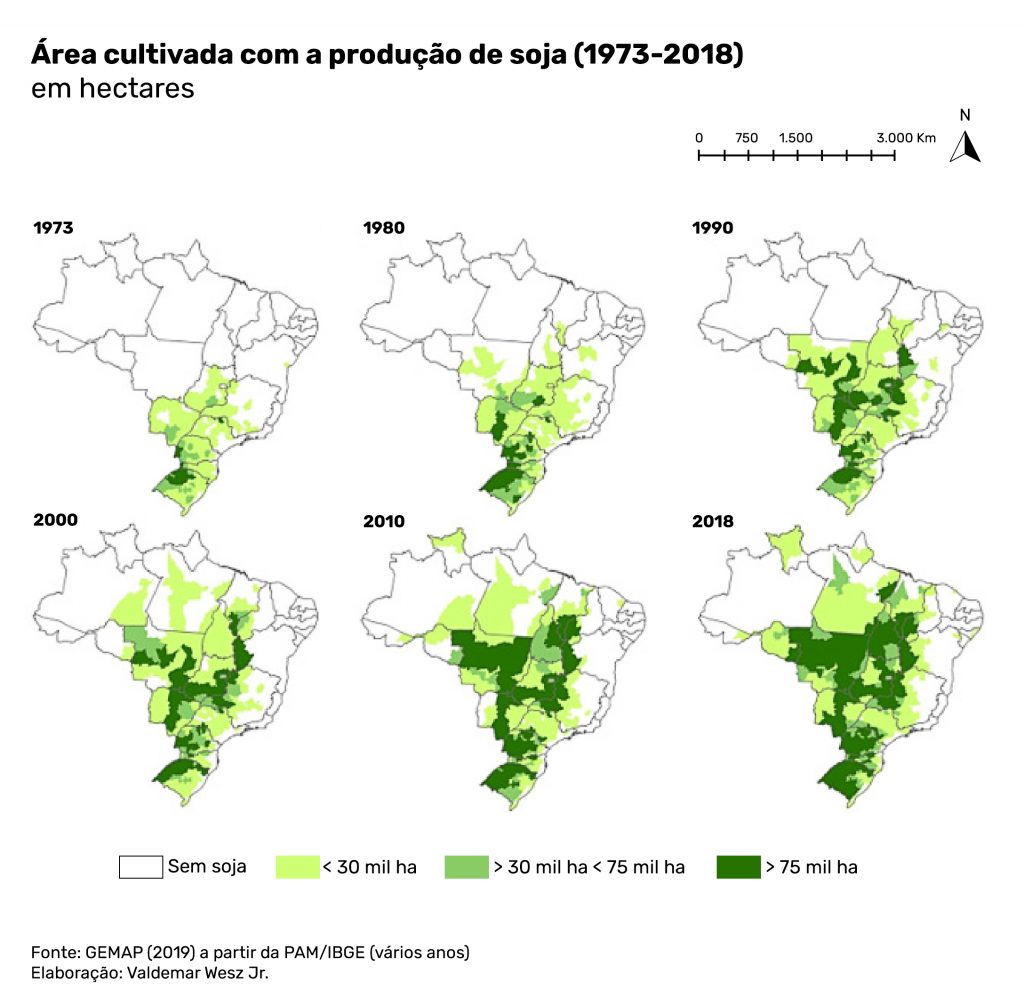

Tudo isso sem falar em processos de industrialização e na formação de novas cadeias. A soja, por exemplo, é produto na cadeia de plantio e se torna insumo quando entra na produção de ração para a produção de proteína animal.

Um dos primeiros impactos da especulação no campo, segundo ele, é a valorização estratosférica do preço das terras, principalmente naquelas regiões que antes eram pouco exploradas pelo agronegócio, tratadas por eles como “novas fronteiras agrícolas”.

Um relatório feito pela ONG inglesa Planet Tracker e divulgado pelo site Mongabay, mostra que sete empresas de investimento seriam capazes de reduzir o desmatamento por conta da grande participação delas no mercado de soja. Elas são gestoras de fundos negociados em bolsas (ETFs, na sigla em inglês).

Segundo o levantamento, US$ 9,3 bilhões de ETFs são investidos em 26 empresas envolvidas com o comércio de soja e ligadas ao desmatamento. Os ETFs chegaram a um valor coletivo de US$ 6,7 trilhões de no segundo semestre de 2020. O relatório aponta que 70% do mercado de ETFs está nas mãos das empresas financeiras americanas BlackRock, State Street Global Advisors e Vanguard.

O estudo da Planet Tracker afirma ainda que o investimento total nestes produtos em 2020 foi cinco vezes maior do que em 2010. Para além da questão ambiental, os dados mostram também o peso da financeirização no agronegócio global. Além de estarem presentes nas bolsas internacionais, esses fundos foram regulamentados no Brasil em 2002. Atualmente, são oferecidos pouco mais de 20 ETFs na B3, a Bolsa de Valores de São Paulo.

Expulsão e violência no campo

A situação fica clara quando é analisado o aumento de preço das terras no Matopiba (região que inclui partes do Maranhão, Tocantins, Piauí e Bahia), que inclui a parte oeste destes estados do Nordeste e a leste do Tocantins e é chamada pelo agronegócio de uma das novas fronteiras agrícolas do país.

Entre 2004 e 2017, época em que a inflação foi de 120%, as terras em Imperatriz e Açailândia, ambas no Maranhão, tiveram uma valorização de 594%; em Santa Maria (BA), 483%; Gurupi (TO), 471%; e Balsas (MA), 452%.

A média na região, segundo o estudo citado por Leite, foi de 390%. “Esta busca obsessiva por novos territórios está ligada ao desmatamento, à expulsão de povos originários e tradicionais de seus territórios e a violência no campo”, afirma.

Outras áreas que são alvo da valorização confirmam a relação direta com a expulsão das comunidades e o desmatamento, como a região de Humaitá, no Amazonas, Santarém, no Pará, e o Meio-Norte do Mato Grosso. “As terras se transformaram praticamente em um ativo financeiro”, comenta Leite.

A situação trouxe mais jogadores para próximo da roleta. A tendência é global. Nos doze anos, segundo dados da Global Advisors, o número de fundos de investimento que atuam no setor agrícola e alimentício internacionalmente subiu de 38 para 441. Em 2017, eles geriam juntos cerca de US$ 73 bilhões. Fazem parte desse grupo de investidores os fundos de pensão soberanos, instituições bancárias, seguradoras, grupos de investimento familiar e grandes corporações, por exemplo. O objetivo principal dessa atuação é o estoque de riqueza.

Baixo custo de investimento

A falta de uma legislação capaz de controlar a atuação desses fundos e o custo relativamente baixo do investimento tornam o Brasil atrativo, assim como a Ucrânia e alguns países africanos. “Hoje, estima-se que 8,5 milhões de hectares no Brasil são controlados direta ou indiretamente por empresas estrangeiras”, afirma Leite. A conta inclui empresas que são subsidiárias locais de multinacionais, subsidiárias de holdings com atuação no Brasil e subsidiárias de holdings com sede fora.

O foco dessas empresas é em commodities, produtos que são colocados no mercado internacional com preços operados em bolsa, sem distinção de qualidade ou pela forma como é produzido. Além da soja, carne bovina, algodão, cana-de-açúcar e as madeiras pinus e teca são commodities internacionais. Esses produtos também concentram os subsídios públicos. No Sistema Nacional de Crédito Rural, de 60% a 75% dos recursos agrícolas são investidos em apenas quatro produtos: soja, café, cana e milho.

Professora visitante da Universidade Federal do ABC, de São Paulo, Yamila Goldfarb destaca que, diferentemente do discurso apresentado pelo agronegócio, o setor cria poucos recursos para as contas públicas. “Além de contar com subsídios nas operações de crédito e isenções fiscais, com a Lei Kandir, de meados dos anos 1990, a arrecadação com a exportação de commodities passou a ser pífia”, afirma.

Ela lembra que estados como São Paulo também isentam a compra de agrotóxicos da cobrança do ICMS. Outras mudanças na legislação tornaram a exportação de commodities a partir do Brasil mais atraente para os investidores internacionais, como as seguidas facilitações da regularização fundiária, que beneficiam grileiros e colocam mais terras no mercado.

Financiamento para aquisição

Essa mudança no perfil do capitalismo faz com que o agronegócio se preocupe cada vez menos com o abastecimento do mercado interno de alimentos, principalmente em países menos ricos, como é o caso do Brasil, afirma o defensor público de São Paulo Marcelo Carneiro Novaes. “O capitalismo financeiro não precisa de mercado consumidor e, por isso, é indiferente a questões de geração de emprego e renda”, diz.

Ele explica que “o lucro das grandes empresas de insumos está mais ligado ao financiamento para aquisição do que ao produto em si. Quando você fala de um fundo como o Blackrock, que geria US$ 8,68 trilhões em janeiro deste ano, você vê como esses valores se deslocaram completamente da base material”, afirma. Esse valor é maior, por exemplo, do que o Produto Interno Bruto (PIB) de países como Alemanha e Japão.

Novaes cita como exemplos desse mercado os contratos de hedge (contratos antecipados de venda com valor fixado, são garantidores para grandes quedas de preço ou mudanças no câmbio), letras de crédito (são títulos emitidos pelos bancos para financiamento da atividade agropecuária, no caso) e cédulas de produto rural (títulos emitidos por produtores ou suas cooperativas, inclusive para bancos, rastreados na produção). As letras de crédito do agronegócio (LCA) começaram a ser emitidas em 2005 e são títulos oferecidos de renda fixa oferecidos por bancos.

Criada nos anos 1990, a cédula de produto rural é emitida pelo próprio produtor. “São negócios com pouca ou nenhuma tributação e valores que entram e saem dos países livremente”, explica. Além disso, ao se ligarem à produção de commodities, as empresas e fundos também se beneficiam de isenções e subsídios dados pelo governo. Para ele, os grandes arrendamentos feitos por investidores fazem com que latifundiários possam ter grande lucro sem risco ou preocupação nenhuma.

Em cooperativas, condições piores

No meio desse movimento, as cooperativas de crédito também se tornaram uma opção de negócio para produtores de médio e grande porte. As cooperativas de financiamento existiam desde o início do século passado, mas ganharam força principalmente a partir de meados dos anos 1990. O negócio envolve conseguir taxas melhores de juros e outras vantagens ligadas à entrada no mercado financeiro e uma melhor margem em negociações conjuntas.

A antropóloga Luciana Schleder Almeida, professora da Universidade da Integração Internacional da Lusofonia Afro-brasileira (Unilab), pesquisou a vida dos produtores em Lucas do Rio Verde e Sorriso, ambos no Mato Grosso. “A entrada nas cooperativas é um privilégio dos grandes, os menores seguem dependendo de outras formas de financiamento, com condições piores”, afirma.

Em municípios como esses, onde é grande a influência do agronegócio, segundo ela, a própria entrada em uma cooperativa de crédito de produtores se torna um sinal de status, parecido com a participação em outras entidades associativas locais. “Muitas vezes, os produtores menores também têm dificuldade de obter taxas menores em bancos públicos, o que faz com que eles passem a depender do financiamento das tradings”, explica.

Participação na política do agronegócio

O antropólogo Caio Pompeia, autor do livro Formação Política do Agronegócio (Editora Elefante e O Joio e O Trigo), vê uma maior participação dos agentes financeiros na atuação política do agronegócio na última década. A mudança é gradativa, mas já apresenta os primeiros sinais tanto na participação em entidades como nas pautas que defendem. “Os grandes bancos de varejo, até por uma questão de imagem, preferem atuar em grupos que têm a pauta ambiental junto”, diz.

O Instituto Pensar Agro, ligado à Frente Parlamentar da Agropecuária, já tem entre seus sócios uma federação de seguradoras e uma cooperativa de crédito. “A bancada ruralista está defendendo mais programas de seguro rural, com uma forte participação de subsídios públicos, e deixando um pouco de lado a bandeira dos financiamentos públicos”, analisa.

A FPA é a bancada que representa os interesses do agronegócio no Congresso Nacional. Formado por entidades representativas de diferentes setores do agronegócio, o Instituto Pensar Agro se firmou como o braço empresarial da atuação da FPA. O ex-deputado federal Nilson Leitão (PSDB-MT), que já presidiu a FPA, foi eleito em fevereiro deste ano o presidente do instituto.

Os interesses e esforços da bancada ruralista na regularização de mais terras e no repasse de parte delas para fundos estrangeiros. No ano passado, o Senado aprovou, com relatório do atual presidente da Casa, Rodrigo Pacheco (DEM-MG), um projeto de lei para facilitar a aquisição de terras no Brasil por pessoas e empresas estrangeiras. O autor da proposta é Irajá Abreu (PSD-TO), filho da também senadora Katia Abreu (PP-TO), ministra da Agricultura no governo Dilma Rousseff e ex-presidente da Confederação Nacional de Agricultura e Pecuária (CNA).

Irajá também chegou a ser um dos relatores da MP da Grilagem, como foi chamada ironicamente por organizações ambientalistas sob o pretexto que beneficiava infratores ambientais. A Medida Provisória 910, anunciada pelo governo Bolsonaro, pretendia facilitar a regularização fundiária em terras públicas que foram invadidas e desmatadas de até 2,5 mil hectares.

Mais do que interesses corporativos, a família Abreu e seus aliados têm interesse direto nos temas. Em abril de 2018, o empresário Moises Pinto Gomes, atual marido de Katia, esteve numa feira de negócios no Qatar para oferecer oportunidade a empresários locais. A mais vistosa delas, o Fundo Matopiba, criado para aquisição de terras e produção agrícola no Brasil. O fundo teria US$ 500 milhões, a serem aplicados na aquisição de fazendas a serem preparadas e aprimoradas para a produção de grãos (arroz, soja, sementes e milho) e o objetivo de gerenciar e operar a produção antes da alienação de terras e operações agrícolas.

Gomes esteve no Qatar pela empresa Agroinvest Brasil, criada em 2015, no mesmo ano em que se casou com a então ministra da Agricultura. Na empresa, ele é sócio do advogado Arno Jerke Junior, assessor parlamentar da senadora desde julho de 2018. Jerke é um colaborador de confiança da senadora. Pelas mãos de Katia, ele ocupou a Secretaria Nacional de Desenvolvimento do Cooperativismo do Ministério da Agricultura e depois a diretoria da Companhia Nacional de Abastecimento (Conab). Antes, havia sido advogado da CNA e coordenador técnico do instituto ligado à entidade.