Mesmo sem pagar impostos na Zona Franca de Manaus, Coca, Ambev e companhia pedem restituição de créditos, numa soma que ultrapassa R$ 7 bilhões ao ano, e são acusadas de superfaturamento

Os grandes fabricantes de refrigerantes recebem de R$ 0,15 a R$ 0,20 de subsídios para cada lata consumida. Nas garrafas de dois litros, o valor repassado a essas empresas fica entre R$ 0,45 e 0,50. Seja você um consumidor ou não desses produtos, repassa R$ 10 ao ano só em Imposto sobre Produtos Industrializados (IPI). Entre o que deixa de entrar nos cofres públicos e o que sai, cada brasileiro arca com R$ 35 ao ano em incentivos transferidos especialmente a Coca-Cola, Ambev e Brasil Kirin.

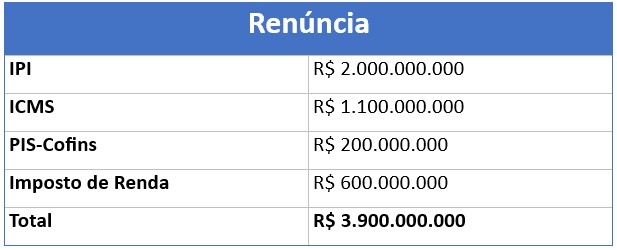

Coca e Ambev recebem a maior parte dos R$ 2 bilhões só de Imposto sobre Produtos Industrializados (IPI) dados anualmente a quem compra concentrados de refrigerantes, chás e sucos na Zona Franca de Manaus. Nos cálculos da Receita Federal, a isso se somam R$ 200 milhões de PIS-Cofins e R$ 1 bilhão de Imposto sobre Circulação de Mercadorias e Serviços (ICMS). E, por fim, há abatimento de 75% no Imposto de Renda e isenção de Imposto Predial e Territorial Urbano (IPTU).

Fizemos as contas sobre o que se dá e o que se deixa de arrecadar. Chegamos a mais de R$ 7 bilhões ao ano, sem computar o IPTU, contra um faturamento total de R$ 10,06 bilhões na produção de concentrados de refrigerantes.

Nem todos esses incentivos parecem suficientes para as líderes do setor. Quanto maior o valor da nota fiscal de compra, maior o crédito que as empresas podem cobrar. Há acusações de que notas têm sido superfaturadas para inflar os créditos repassados pelo Estado. O montante de R$ 7 bi é mais do que o governo federal estimava investir em medicamentos este ano e o equivalente a cinco anos e meio de ProUni. O valor representa uma média de R$ 0,60 de subsídios por unidade de refrigerante vendida no país em 2016.

A Zona Franca responde por praticamente todo o concentrado produzido no Brasil. Trata-se do xarope que, diluído em água, transforma-se em refrigerantes, chás e refrescos. Antigamente, esse xarope era produzido na própria fábrica. Mas, com a adoção de incentivos, na década de 1990, tornou-se mais lucrativo abrir uma unidade exclusivamente para a produção de insumo em Manaus. A Recofarma, da Coca, iniciou atividades em maio de 1990, seguida pela Brasil Norte Bebidas, também ligada à Coca. Em abril de 1991, veio a Arosuco, à época da Antarctica e hoje da Ambev. A Pepsi chegou apenas em 1998. E as demais empresas foram se instalando ao longo deste século.

A principal atividade da Coca é, na verdade, ser uma fabricante de concentrados. Majoritariamente, a empresa revende esse produto intermediário a engarrafadoras que o diluem em água e gás, colocam nas embalagens e se encarregam da distribuição.

Pela Constituição brasileira, os impostos entre uma etapa e outra da industrialização não são cumulativos. Para que não ocorra um efeito em cascata, a cada operação o poder público cria uma compensação sobre o imposto que foi pago na etapa anterior, de maneira que o consumidor final não tenha de arcar com todo o peso tributário. Ou seja, se o industrial compra o concentrado de R$ 100 a uma alíquota de 20%, tem direito a R$ 20 em créditos, que podem ser usados inclusive para abater dívidas com a União.

No caso da Zona Franca, o IPI é zero, mas os compradores de xarope cobram o crédito em cima da alíquota que incide sobre o produto fabricado em outras regiões: atualmente, 20%. O resultado é que a tributação brasileira sobre refrigerantes, que já é baixa, acaba ainda menor.

Se pegarmos a produção de concentrados do ano passado na Zona Franca, 60 milhões de quilos, e cruzarmos com a renúncia de IPI informada pela Receita, chegamos a R$ 32 de incentivo a cada quilo – apenas em relação a esse imposto.

A situação desagrada a Receita Federal. O órgão rejeitou dar entrevistas, mas sucessivos posicionamentos públicos e ações movidas na Justiça para reaver os tributos deixam claro que há vontade de mudar a situação. “Temos uma decisão que a sociedade tem que tomar a respeito desse benefício”, disse Fernando Mombelli, coordenador-geral de Tributação da Receita Federal, durante uma audiência pública realizada no final de agosto na Câmara dos Deputados. “A Zona Franca entende que tem que ter esse incentivo porque do contrário as empresas não estariam lá. E o restante da sociedade entende que esse diferencial acaba se refletindo na concorrência. Precisamos sopesar os dois lados.”

Esse caso fica em evidência porque há uma situação rara: nem todos estão ganhando. A Associação dos Fabricantes de Refrigerantes do Brasil (Afrebras) foi criada na década passada para contestar a tributação incidente sobre o setor, vista como benéfica às grandes empresas. Do outro lado, está a Associação Brasileira das Indústrias de Refrigerantes e Bebidas Não Alcoólicas (Abir), que declara responder por 93% do faturamento.

“As grandes corporações falam que são mais eficientes. Não, não são mais eficientes. São mais eficientes na hora de criar, de manipular a legislação brasileira, tributária”, acusa Fernando Bairros, presidente da Afrebras.

Um faturamento mais alto criado pelas notas de valor elevado deveria implicar em um aumento do Imposto de Renda. Mas, como as empresas instaladas na Zona Franca têm abatimento de 75% nesse tributo, os créditos de IPI, PIS-Cofins e ICMS compensam um eventual aumento de Imposto de Renda.

Embora se trate de uma situação antiga, as contestações crescem à medida em que se intensifica o debate sobre os danos à saúde causados pelos refrigerantes. O Estado deveria subsidiar um produto cujo excesso de açúcar é comprovadamente nocivo?

A Abir tem buscado se antecipar a um debate incipiente sobre a criação de um imposto sobre bebidas açucaradas, nos moldes do que fez o México. A associação alega que a medida é inútil para promover a redução do consumo e frear a obesidade, e se vale do senso comum de que a carga tributária é elevada e ineficiente. Recentemente, promoveu uma pesquisa que teria mostrado rejeição de 65% a um eventual aumento de impostos.

Porém, só o fim ou a redução dos incentivos à compra de concentrados da Zona Franca já teria um grande efeito de arrecadação. Para que se tenha uma ideia, a receita da Coca na América Latina em 2015 foi de US$ 1,023 bilhão – cerca de R$ 3 bi, segundo a cotação atual. Considerando a participação de mercado no Brasil, próxima a 60%, e os créditos sobre IPI, ICMS e PIS-Cofins, o incentivo anual médio para as engarrafadoras da multinacional ficaria em torno de R$ 2 bilhões, sem computar o que deixa de ser pago.

No Brasil, o segundo maior engarrafador de Coca é o senador Tasso Jereissati (PSDB-CE), atrás apenas da própria Coca. A empresa dele, Solar, figura também entre as 20 maiores engarrafadoras da Coca no mundo, graças ao monopólio que exerce no Nordeste.

Obtivemos notas fiscais que mostram que um quilo de concentrado da Ambev e da Coca desde a Zona Franca tem custado até R$ 450. O preço mais baixo que encontramos foi de R$ 169. Um fabricante situado fora da Zona Franca nos cedeu uma nota para comparação. O concentrado de cola sai a R$ 36.

Nesses casos, a Associação Brasileira da Indústria de Refrigerantes e de Bebidas Não Alcoólicas (Abir) alega que não se pode comparar produtos diferentes. É verdade. Podemos fazer uma comparação, então, com o xarope produzido pela Recofarma em Manaus. Há anos a empresa é a maior exportadora do Amazonas e praticamente a única do setor de concentrados que envia o produto ao exterior.

Leia mais

Com a Coca, tudo fica em família

Presidente do PSDB usou o cargo para tratar de atividade como investidor da Coca

Receita vê ‘distorção’ em subsídios da Zona Franca à produção de refrigerantes

Procurador alertou sobre ‘enriquecimento ilícito’ da Coca

A fábrica abastece todas as engarrafadoras no Brasil, e também Argentina, Colômbia, Paraguai, Venezuela, Uruguai e Bolívia. Analisamos os dados do Ministério da Indústria, Comércio Exterior e Serviços, e vimos que o quilo do mesmo produto no mercado externo sai por US$ 22, em torno de R$ 70. Ou seja, na melhor hipótese, o preço praticado no mercado interno é duas vezes maior. Na pior, mais de seis vezes. Buscamos saber da empresa uma explicação para essa diferença. A Coca optou por deixar à Abir uma resposta, que não obtivemos até o momento de publicação desta reportagem.

Decidimos fazer outra comparação. Os dados de produção industrial do IBGE mostram que a Zona Franca tem um quase-monopólio sobre os concentrados. Em 2015, foram 70,5 milhões de litros, frente a uma produção nacional de 72,7 milhões. Se fizermos uma regra de três, veremos que o valor do produto no Amazonas tem média de R$ 138 por litro – vale repisar que essa é uma média e não um valor detalhado por fábrica e por tipo de xarope. Em São Paulo, o produto saía a R$ 30,47. Em outros estados, a R$ 61.

A Abir alega que produzir na Zona Franca de Manaus é caro. O baixo rendimento da matéria-prima e o grande deslocamento até os principais centros consumidores são dois fatores que entram na conta.

Chega, então, um outro caso curioso: o chá mate. O quilo da erva in natura custa de R$ 10 a R$ 15. A produção é totalmente concentrada no Sul do país. E a fábrica do Matte Leão, que a Coca comprou na década passada, fica em Fernandes Pinheiro, a oeste de Curitiba. Uma nota fiscal que obtivemos mostra que o quilo do concentrado de mate custou R$ 351 ao sair de Manaus de volta ao Sul.

Vamos ver quais são os ingredientes do Matte: água e açúcar são os dois principais. Depois vem o extrato de mate, obtido a partir da própria planta. Ácido cítrico você pode comprar na internet por R$ 12 o quilo – imagine o preço que paga uma grande corporação. E o ácido ascórbico sai a R$ 70 o quilo. Por que uma matéria-prima tão barata viaja quatro mil quilômetros para virar insumo e depois retorna mais quatro mil quilômetros para ser adicionada de água e embalada? Se formos olhar só do ponto de vista ambiental, é uma conta complicada de fechar para uma empresa que gosta de falar em sustentabilidade, uso correto da água e responsabilidade social.

Uma portaria federal de 2003 determina que “todas as etapas do processo produtivo acima descritas deverão ser realizadas na Zona Franca de Manaus”. Entre essas etapas, está a secagem do vegetal.

A página do Matte Leão não fala nada sobre Manaus. “Depois de ensacadas, as folhas secas vão para a fábrica localizada no município de Fernandes Pinheiro, no Paraná. Lá, a erva vai para a área da fornalha, onde é feita a torração. As folhas torram por 15 a 17 minutos, numa temperatura que varia entre 180 e 215 graus Celsius. As ervas utilizadas na linha seca – sachês de chá ou a granel – são então ensacadas e enviadas para outra fábrica, em Fazenda Rio Grande, também no Paraná. Outra porção, no entanto, segue para a linha de extração, em Fernandes Pinheiro mesmo.”

Algumas horas depois de apresentarmos nossas perguntas à Abir, foi publicada no site da associação uma nota informando que a Leão Bebidas, fabricante do Matte Leão, havia divulgado em agosto um novo relatório de sustentabilidade. O documento de 24 páginas lista uma série de projetos sobre agricultura e produção sustentável, mas não fala nada sobre Manaus, e um mapa sobre todas as atividades da Leão tampouco coloca qualquer atividade no Amazonas: as fábricas estão no Paraná e no Espírito Santo.

A hora do boom

Em 2012, o estado de São Paulo entrou com ação no Supremo Tribunal Federal (STF) contra uma lei e um decreto do governo do Amazonas que davam ainda mais incentivos às empresas que se instalam na Zona Franca. A Afrebras foi aceita como entidade apta a ajudar a embasar a decisão judicial. Nos autos, a associação acusa haver superfaturamento dos concentrados de refrigerantes, com uma diferença de 363,15%. A estimativa da associação é de que São Paulo perca R$ 340 milhões ao ano entre a renúncia fiscal e a obrigação de repassar créditos.

Entre os anexos está uma lista da revista Exame que mostra as empresas líderes de cada segmento em 2013. A Arosuco, da Ambev, apresentava a melhor margem de lucro do Brasil: 82,1%, mais de vinte pontos de vantagem sobre a segunda da lista, a Redecard (58,9%), que trabalha com o mercado financeiro, onde as margens de lucro costumam ser exorbitantes.

O setor químico da Zona Franca, formado basicamente pelas fabricantes de concentrados, explodiu no decorrer da década de 1990, e fica sempre na terceira posição em termos de faturamento, atrás de eletroeletrônicos e duas rodas (motos). O estudo “Os incentivos fiscais da Zona Franca de Manaus”, feito em 2015 pela Fundação Getúlio Vargas para a Abir, mostra que o faturamento desse setor por funcionário é de R$ 9,265 milhões, bem acima dos concorrentes. São 900 empregos gerados.

Segundo levantamento da Superintendência da Zona Franca de Manaus (Suframa), havia 2.660 funcionários no setor químico em 2016, contra 29 mil de eletroeletrônicos, 13 mil de duas rodas e 6.700 de termoplástico. A Recofarma tem 175 funcionários, segundo o levantamento mais recente oferecido pela Suframa. A Arosuco, 142.

A Abir contesta essa comparação com outros setores, afirmando que os concentrados são o único segmento que cria postos de trabalho na área rural. Seriam 14 mil empregos no total.

Pegamos os dados de produção agrícola do IBGE, que não detalham o número de produtores. Maués, no Amazonas, tinha em 2015 a maior área colhida, com 2.700 hectares, mas ficava bem atrás de Taperoá, na Bahia, na quantidade produzida. Com apenas 1.600 hectares, a cidade baiana chegava a 680 toneladas, contra 378 da amazonense. O rendimento médio era de 400 quilos por hectare, contra 122 em Maués. No ano passado, o Amazonas tinha 3.994 hectares colhidos e 689 toneladas, contra 6.100 hectares e 2.600 toneladas da Bahia.

O estudo da FGV feito a pedido da Abir fala em oito mil famílias associadas ao guaraná. Se são oito mil famílias para cerca de quatro mil hectares registrados pelo IBGE, chegamos a menos de meio hectare colhido por família. A estimativa do IBGE é de um total de R$ 14,2 milhões de rendimento em todo o Amazonas no ano de 2015, com 4.100 hectares cultivados. Isso daria uma média de R$ 2.000 ao ano por família. Os produtores são, portanto, sócios minoritários da empreitada amazônica, com um rendimento bem inferior ao do salário mínimo. Perguntamos à Abir se há alguma política de complementação de renda para os agricultores, mas não obtivemos resposta.

As maiores empresas de concentrados respondem por menos de 1% da mão de obra empregada diretamente na Zona Franca, mas colhem 12-13% do faturamento. O setor de químicos é de longe o que mais avança em valores desde a década de 1990. Enquanto o número de trabalhadores se multiplicou por dez entre 1988 e 2013, o faturamento em dólares aumentou duzentas vezes. Um estudo do Instituto de Pesquisa Econômica Aplicada (Ipea) mostra que a margem bruta operacional do setor explodiu em 1992, chegando a 91,8% sobre o faturamento, justamente no ano em que se editou um decreto aumentando a isenção de impostos para a região. A média das indústrias do polo era de 63% e a de outras indústrias ficava em 33,5%.

Tivemos acesso a alguns planos de instalação e atualização que as empresas precisam apresentar ao governo do Amazonas e à Suframa para fazer jus aos incentivos tributários. Uma delas mostra os projetos da Schincariol, hoje Brasil Kirin, na virada da década. A companhia projetava criar mais cinco postos de trabalho, chegando a 16, sendo sete diretos e nove indiretos. Em troca desses empregos, estimava uma renúncia de ICMS que chegava a R$ 54,8 milhões em três anos. Em 2015, segundo a Suframa, a Brasil Kirin tinha 33 funcionários e um investimento de US$ 7,28 milhões. As outras propostas que vimos são similares: um número pequeno de postos de trabalho diretos e indiretos, uma renúncia fiscal elevada.

A Brasil Kirin não respondeu a nossos pedidos de entrevista.

Analisando os dados da Suframa, vimos que o setor de químicos é sempre o segundo em restituição de ICMS, apesar de nem sempre ser o segundo em pagamento de impostos. No ano passado, por exemplo, foram R$ 140 milhões pagos e R$ 1,167 bilhão recebido. O setor de duas rodas, com mais empregos e maior faturamento, pagou mais, R$ 155 milhões, e ganhou menos créditos, R$ 365 milhões.

O presidente da Abir, Alexandre Kruel Jobim, diz que a indústria de refrigerantes é vítima de “bullying” e que garante anualmente R$ 10,7 bilhões em impostos – ele não explica se o cálculo já exclui a renúncia. “É muito importante esclarecer que não estamos a falar de uma política fiscal. Estamos a falar de uma política de desenvolvimento regional. Para isso foi criada a Zona Franca de Manaus”, disse, durante a audiência pública recém-realizada pela Câmara.

Se é assim, há uma falha nessa política de desenvolvimento. Já vimos que os produtores de matéria-prima têm baixo rendimento. Um estudo feito em 2013 pela Consultoria Legislativa do Senado mostra que os salários na Zona Franca como um todo são baixos. Mais baixos que o da própria Manaus – a criação da Zona Franca previa que fosse uma espécie de ilha de bons salários dentro do Amazonas, e não o contrário.

O Orçamento de 2017 do governo federal calcula em R$ 28 bilhões os gastos tributários totais da Zona Franca, o que representa 10,17% dos gastos tributários da União, atrás apenas do Simples Nacional, com R$ 79 bilhões.

Mauricio Brilhante de Mendonça, professor adjunto no Departamento de Administração da Universidade Federal do Amazonas (Ufam), estima em R$ 192 bilhões o gasto total com a Zona Franca entre 2004 e 2014. O interessante é acompanhar a evolução desses incentivos: de R$ 3,7 bilhões em 2004 para R$ 24,99 bilhões em 2014, crescimento de seis vezes e meia. No mesmo período, o faturamento aumentou duas vezes e meia, mesma proporção do pagamento de tributos federais.

Durante a audiência pública na Câmara, Alexandre Jobim negou que a região tenha se transformado em uma fábrica de créditos para Coca e Ambev. “Com todo o respeito, não acreditem nessa história de que é apenas para duas empresas. A lei é para todos.” É verdade. Qualquer empresa pode se instalar ou comprar da Zona Franca.

Mas há algumas questões. Primeiro, buscar o insumo em Manaus e levar para o Sul ou o Sudeste, onde está a maior parte das fábricas, tem um custo. Segundo, como há um crédito a ser cobrado sobre o IPI, quem compra mais pede mais. E pode mais. Esses créditos podem beneficiar ligeiramente um pequeno produtor. Mas, no caso do grande produtor, funcionam como um incentivo bilionário. Podem se transformar em subsídios para rebaixar preços e quebrar os concorrentes. Em publicidade para aumentar a participação de mercado. Em recursos para comprar espaços nas prateleiras do supermercado e prejudicar as outras empresas. Essa é uma briga antiga do setor: a acusação de que Coca e Ambev tentam monopolizar os espaços de venda. As duas alegam que qualquer um pode pagar para ter maior exposição e que, de todo modo, ficam em evidência os produtos de melhor qualidade.

“Uma Coca-Cola de 2 litros hoje o consumidor não ia pagar menos de R$ 15. Aí eu lhe pergunto: a R$ 15 o consumidor rejeita ou não rejeita? Consome menos ou consome mais? Consome menos, não há nem dúvida disso”, diz Fernando Bairros da Afrebras. “Se o governo quer diminuir o consumo é só fazer com que o setor de bebidas esteja em uma concorrência leal, uma concorrência igual para todos.”

Um documento da Afrebras registra que em 1960 havia 892 fabricantes de refrigerantes. Em 2015, 235. No ano 2000, as pequenas produziam 2,72 bilhões de litros, contra 1,04 bilhão 15 anos mais tarde. No mesmo período, que coincide com o ápice dos créditos da Zona Franca de Manaus, as grandes saltaram de 5,78 bilhões para 13,86 bilhões, segundo a entidade.

A Receita tem procurado aproveitar qualquer erro para glosar o crédito, ou seja, não reconhecer o crédito e cobrar o imposto que deixou de ser pago. O caso vai parar na Justiça. As pequenas empresas podem ter dificuldades em arrastar um processo por anos. As grandes, não. É uma briga que promete existir por muito tempo.

* Colaborou Rafa Barbosa.