Multinacional brasileira foi sancionada pela Receita em 2004 por não recolher impostos sobre lucros no exterior

Se fosse para falar em termos familiares, a Eagle seria neta da Ambev. Em 1998, quando a transformaram em Sociedade Anônima (SA), essa distribuidora de bebidas originalmente sediada no bairro da Lagoinha, em Ribeirão Preto, interior de São Paulo, tinha como acionistas a Cervejaria Brahma e as Cervejarias Reunidas Skol Caracu S.A.

Ambas as companhias – Brahma e Skol – eram controladas pelo grupo empresarial Braco, de Marcel Telles, Beto Sicupira e Jorge Paulo Lehmann. Mais tarde, em 1999, elas se fundiriam com a Antártica para formar a Ambev.

A história que vamos contar a respeito da Eagle integra o especial A Conta da Indústria porque é um bom exemplo de uma batalha que tem, de um lado, um sistema de tributação com bases nacionais e, de outro, corporações de caráter transnacional, com condições de movimentar valores globalmente, maximizando lucros e minimizando o pagamento de impostos.

O caso também ajuda a dimensionar o passivo tributário dessas grandes corporações, e é um contrapeso à ideia de que, por gerarem empregos e terem receitas astronômicas, elas seriam intrinsecamente positivas à economia do país.

Como a Ambev é uma companhia listada na Bolsa de Valores, isso a obriga a divulgar processos tributários relevantes. Entre eles, o da Eagle. Mas práticas do tipo também são comuns, apesar de mais difíceis de rastrear, entre outras fabricantes de bebidas e produtos ultraprocessados.

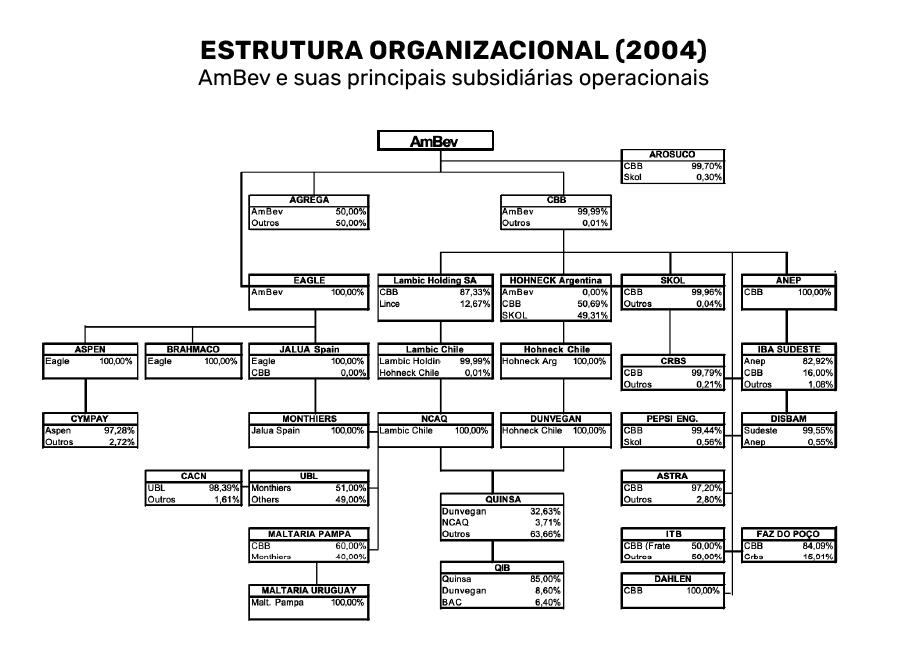

No caso em questão, a Receita acusa a cervejaria brasileira de lançar mão de treaty shopping – quando uma empresa-mãe busca posicionar “filiais-fantasma”, improdutivas, em países que têm acordos contra bitributação firmados com o Brasil, de forma a evitar o pagamento de impostos.

A Ambev teria utilizado uma dessas filiais, sediada nas Ilhas Canárias, para evitar o pagamento de quase R$ 500 milhões em impostos referentes aos lucros de uma terceira empresa, sediada no Uruguai. Dezessete anos depois da aplicação da multa original, o caso segue na Justiça. Até o momento, a empresa não pagou nem um centavo sobre as infrações.

Os primeiros passos

Em dezembro de 1999, um ano e meio depois de ser convertida em SA, a Eagle começou a realizar sucessivas operações de compra de ações de uma companhia uruguaia chamada Jalua S.A, detidas pela Skol e pela Brahma.

Nove meses depois, a Eagle detinha 99,9% do capital acionário da Jalua, ao passo que seu próprio capital social tinha saltado de R$ 32 milhões para R$ 242 milhões.

Em setembro de 2000, logo em seguida ao término do processo de compra, a Jalua organizou uma assembleia geral com suas duas acionistas: a Eagle, que detinha 190 milhões de ações, e a CBB, outra subsidiária da Ambev, que detinha apenas uma.

A assembleia decide que a empresa vai abandonar o Uruguai e montar acampamento em território espanhol, nas Ilhas Canárias. Mas, mesmo tendo deixado a margem oriental do Rio da Prata, a agora denominada Jalua Spain SL deixa em terras uruguaias uma “herdeira”, chamada Monthiers.

A Monthiers era uma holding. Concentrava as ações detidas pela Ambev em cervejarias e maltarias na Argentina, no Uruguai e na Venezuela – todas compradas ao longo da década de 90, no início do processo de internacionalização da multinacional brasileira.

No ano de 2002, pouco tempo depois de sua companhia-mãe, a Jalua, mudar para a Europa, a Monthiers registrou lucro líquido da ordem de R$ 1,5 bilhão. Eram os investimentos latino-americanos começando a pegar no tranco.

Lutando com o Leão

Uma medida provisória de 2001 determinava que aqueles lucros deveriam ser computados pela Eagle na base de cálculo do imposto de renda e da contribuição social sobre lucro líquido (CSLL), o que não foi feito pela empresa.

Em fevereiro de 2004, a Receita Federal abriu uma investigação para passar a limpo a contabilidade das holdings da companhia e, em março do ano seguinte, cobrou, com juros e multa, os impostos não recolhidos.

Além do valor referente ao lucro da Monthiers, o órgão público autuou a Eagle com base em outras duas questões. Primeiro, acusando que a empresa havia deixado de computar ganhos com variação cambial no ano de 2002 – quando o real se desvalorizou rapidamente, fazendo o patrimônio líquido da empresa, registrado em euros, dar um salto de R$ 1,9 bilhão em 12 meses. Depois, pelos lucros operacionais próprios da Jalua, na ordem de R$ 80 milhões, também do ano de 2002. Tudo isso acrescido de juros de 1% ao mês e multa de 75% sobre o valor de imposto não recolhido.

Ao todo, a cobrança aplicada pela Receita chegava a R$ 2,5 bilhões. A parte referente aos lucros da Monthiers compreendia mais ou menos um quinto desse valor: R$ 515 milhões.

A Eagle recorreu da multa. Alegou que o levantamento feito pelos fiscais da Receita havia sido mal elaborado e que o Fisco tinha computado os ganhos com variação cambial nos lucros da Jalua para depois cobrá-los isoladamente, o que havia levado o mesmo valor a ser tributado duas vezes.

Argumentou também que, por estar sediada em território espanhol, os lucros da Jalua e de suas controladas estariam protegidos pelo Acordo Contra Bitributação Brasil-Espanha, firmado em 1976.

O acordo prevê, em linhas gerais, que lucros tributados no país de residência da empresa não podem ser novamente tributados em outra nação, mesmo que haja relação de controle com uma empresa sediada naquele país.

Em setembro de 2006, a Delegacia de Julgamento da Receita Federal em Brasília atendeu parcialmente às exigências da Eagle. Decidiu excluir da tributação o que considerou como valores cobrados em duplicidade – reduzindo a multa total em cerca de R$ 500 milhões –, mas manteve as autuações sobre ganhos com variação cambial, que compunham o grosso da cobrança.

Tanto a Procuradoria da Fazenda Nacional (PGFN) quanto a Eagle recorreram da decisão, o que levou o caso a ser apreciado pelo Conselho Administrativo de Recursos Fiscais, o Carf, órgão colegiado do Ministério da Economia responsável por resolver disputas do tipo.

Terras protegidas

O centro da disputa, naquele momento, era o Tratado de Bitributação. Caberia aos conselheiros do Carf definir se o acordo poderia ser utilizado como escudo não só contra a tributação dos lucros de empresas controladas por companhias brasileiras e sediadas em território espanhol – como seria o caso da Jalua –, mas também das companhias controladas por essas empresas, como era o caso da Monthiers.

Entre outros argumentos, a Procuradoria da Fazenda postulava que a Jalua seria uma ETVE, ou Entidad de Tenencia de Valores Extranjeros, um formato especial de companhia, previsto na lei espanhola, que permite o não pagamento de impostos sobre lucros e dividendos de controladas no exterior.

Levando a suspeita em consideração, a turma de primeira instância do Carf determinou que o Fisco da Espanha fosse questionado sobre qual regime tributário a Jalua estaria submetida. A instituição espanhola respondeu alguns meses depois, rejeitando a hipótese levantada pela Procuradoria da Fazenda: apesar de ser uma holding com empresas controladas no exterior, a Jalua estava sujeita ao regime tributário convencional vigente em território espanhol.

Mais um revés

Em dezembro de 2006, agora com a resposta dos espanhóis em mãos, o caso voltou a ser julgado pela primeira instância do Carf. Na ocasião, os conselheiros decidiram cancelar uma parte significativa da infração, removendo a tributação dos lucros próprios da Jalua, no valor de R$ 80 milhões, e os ganhos da empresa com variação cambial, no valor de R$ 1,9 bilhão – dois anos antes, o presidente Lula havia vetado um projeto de lei que previa a tributação de ganhos com variação cambial no exterior.

Mas há um revés. Com a mudança na interpretação dos conselheiros, os lucros da Monthiers voltaram a ser tributados. Só que de forma individualizada, sem serem contabilizados como lucros da Jalua Spain. Era como se o Carf considerasse que esses lucros estivessem dando um salto sobre a Jalua, que estava sob proteção do tratado de bitributação, e passando direto da Monthiers, a neta, para a Eagle, a avó.

A Ambev defendia que a tributação dos lucros das controladas indiretas – como a Monthiers – não estava prevista pela legislação, uma vez que a MP 2.158/2001 falava apenas em tributar “controladas”, sem distinguir entre diretas e indiretas.

Para rebater o argumento, o relator do voto vencedor, conselheiro Valmir Sandri, precisou buscar o próprio conceito de empresa controlada, definido pela Lei das Sociedades Anônimas, de 1976: “Sociedade na qual a controladora, diretamente ou através de outras controladas, é titular de direitos de sócio que lhe assegurem preponderância nas deliberações sociais e o poder de eleger a maioria dos administradores”.

A visão do conselheiro, que acabou prevalecendo no julgamento, era de que o fator fundamental seria a relação de poder de uma empresa sobre a outra. Pouco importava se esse poder era exercido de forma direta ou através de uma empresa intermediária, como no caso Eagle/Jalua/Monthiers.

Contribua com O Joio e O Trigo

Conheça o Sementeira, nosso clube de apoiadores que nos permite fazer jornalismo investigativo independente com a qualidade que você valoriza.

Faça parteÚltimas batalhas

Em 2016, a Ambev decidiu extinguir a Eagle, o que a tornou sucessora da antiga controlada no caso que tramitava no Carf, e que seria apreciado novamente em março de 2017.

Na ocasião, a instância máxima do órgão, o Conselho Superior de Recursos Fiscais (CSRF), impôs nova derrota à empresa. Decidiu manter não apenas a tributação sobre os lucros da Monthiers como os lucros auferidos pela própria Jalua no exercício de 2002, revertendo parte da decisão anterior.

Segundo o voto vencedor, do conselheiro André Mendes de Moura, a diferença entre os impostos pagos pela Eagle, no Brasil, e os impostos pagos pela Jalua, na Espanha, poderia ser compensada tributariamente, nos termos da Lei nº 9.249/95. Ou seja, a Eagle pagaria no Brasil, pela Jalua, apenas aquilo que a Jalua já não tivesse recolhido ao Fisco espanhol.

A derrota levou a Ambev a apelar para o Tribunal Regional Federal da 3ª Região, pedindo a suspensão da multa até que o processo esgotasse todos os recursos na Justiça comum.

Em sua defesa, a multinacional alegou que as últimas duas decisões desfavoráveis proferidas no Carf haviam dependido de voto de desempate dos presidentes das turmas julgadoras, o que por si só levantaria “dúvida efetiva quanto à real existência de qualquer infração no caso”.

As turmas do Carf são compostas por oito conselheiros. Metade dos assentos é tomada por auditores da Receita e a outra metade por representantes de federações da indústria e do comércio. Nos casos de empate, que são muito comuns, cabe ao presidente da turma – sempre um representante da Fazenda – o voto de minerva.

Como moeda de troca pela suspensão da cobrança, a Ambev ofereceu à Justiça um seguro-garantia no valor dos impostos e da multa, já corrigidos com juros de mora: R$ 2,145 bilhões.

A juíza Marisa Claudia Gonçalves Cucio, da 9ª Vara Cível Federal de São Paulo, deferiu a tutela antecipada e determinou que a Receita aceitasse o seguro-garantia, suspendendo a execução da multa.

Um ano depois, em outubro de 2018, a magistrada Cristiane Farias Gonçalves, também da 9ª Vara Cível, aceitou um pedido de realização de perícia contábil protocolado pela cervejaria. A Ambev busca demonstrar, com uma nova análise dos documentos, que houve falhas na apuração realizada pela Receita Federal em 2004. No momento, o caso aguarda realização da perícia para julgamento em primeira instância.

No relatório público colocado à disposição do mercado e dos acionistas pela Ambev, a chance de derrota no processo cível é classificada como “possível”, numa escala que vai de “remota” a “provável”. A companhia assinalou o valor da causa, ajustado para 31 de dezembro de 2019, como de R$ 2,5 bilhões.

Até que se esgotem todos os possíveis recursos na Justiça, o valor não poderá ser cobrado pela Receita Federal.

Procurada pela reportagem, a Ambev respondeu por meio de sua assessoria de imprensa que o processo da Eagle “decorre de divergência de interpretação das normas tributárias entre as autoridades fiscais e a Companhia”, e que o tratamento atribuído aos lucros auferidos por suas controladas no exterior é legítimo e está em conformidade com a legislação aplicável. “Nesse sentido, a Companhia vem se defendendo [no processo], consoante destacado nas informações divulgadas ao mercado”, conclui a nota.

Clique aqui para conferir as perguntas remetidas pelo Joio e a resposta da empresa na íntegra.