Fusões e aquisições, publicidade, produtos cada vez mais baratos e mudanças no ambiente alimentar impulsionaram comida-porcaria

Nosso consumo de alimentos ultraprocessados nunca foi tão alto. Ao longo da década, passamos a comer mais biscoito, sorvete e refrigerante – como nos Estados Unidos e no Reino Unido – e nos distanciamos do arroz com feijão que nos consagrou.

O consumo desses alimentos aumentou porque eles são baratos, práticos e estão disponíveis em todo canto – no metrô, na farmácia e até no posto de gasolina. E o crescimento da participação desses alimentos na dieta dos brasileiros foi acompanhado pela expansão das grandes empresas transnacionais que os produzem (Unilever, Nestlé, Mondeléz, Coca-Cola, Pepsico, Danone e companhia).

Ao longo dos últimos meses, buscamos entender como essas corporações se consolidaram no Brasil e que fatia do mercado de alimentos elas controlam. Transformações culturais exigiram comidas práticas para um dia-a-dia mais corrido. Mudanças no ambiente alimentar nos levaram a comer mais fora de casa, à medida em que as mulheres ocuparam mais espaço no mercado de trabalho e puderam passar menos tempo na cozinha. E particularidades históricas dos anos 90 inseriram o Brasil no mercado global, atraindo as multinacionais de alimentos e seus produtos para cá.

Esses são alguns fatores que explicam como essas empresas se tornaram onipresentes em nossas vidas. E por que a alimentação se tornou um dos grandes problemas de saúde do século 21.

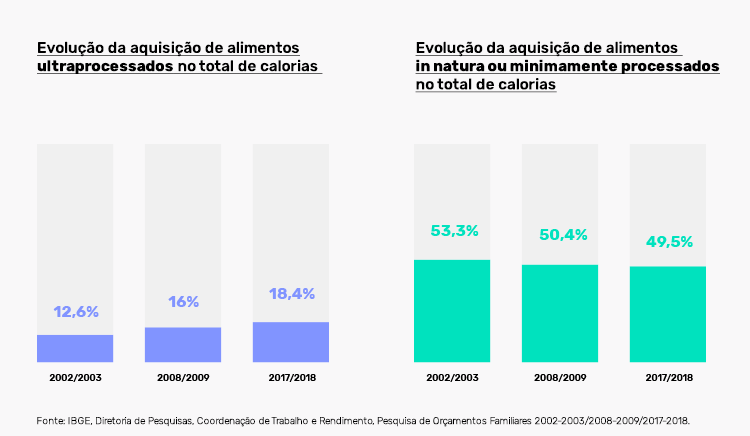

É o que mostra um recorte da Pesquisa de Orçamentos Familiares (POF) do IBGE, divulgado na última sexta-feira: entre 2002-03 e e 2017-18, a disponibilidade calórica de ultraprocessados em nossa dieta foi de 12,6% para 18,4%. A de alimentos in natura passou de 49,5% para 53,5%. A boa notícia é que o ritmo de avanço da comida-porcaria já não é tão rápido quanto foi na década anterior.

Problemas em paralelo

As multinacionais de alimentos se instalaram e cresceram no Brasil ao longo do século passado. Uma estratégia comum e efetiva para conquistar esse novo mercado foi a compra de empresas nacionais, o que reduzia os custos de implementação, ajudava a diversificar a produção e, ao mesmo tempo, eliminava parte da concorrência. O número de operações de fusões e aquisições nesse setor explodiu nos anos 1990, quando o governo brasileiro buscava atrair investimentos estrangeiros para ajudar o país a combater a crise econômica.

Também foi ao longo do século 20 que os índices de obesidade e sobrepeso subiram vertiginosamente no Brasil. De acordo com a Organização Mundial da Saúde, em 1975 o sobrepeso atingia 27,5% da população adulta. Já em 2016, 56,5% da população brasileira maior de 18 anos enfrentava esse problema. No mesmo período, a porcentagem de obesos saltou de 5,2% dos adultos para 22,1%. Ou seja, hoje, mais da metade dos adultos está acima do peso, e quase um quarto da população adulta é obesa.

É claro que a elevação nos índices de sobrepeso e obesidade, o aumento no consumo de ultraprocessados e o crescimento dessas transnacionais são fenômenos complexos, causados por muitos fatores. Mas todos esses processos aconteceram em paralelo.

“Os estudos longitudinais mostram que, quando acompanhadas ao longo do tempo, as pessoas que comem mais ultraprocessados ganham mais peso ou vêm a desenvolver mais obesidade”, diz Maria Laura da Costa Louzada, professora do Departamento de Nutrição da Faculdade de Saúde Pública da USP. “E dados macroeconômicos nos mostram que a ascensão da prevalência de obesidade ocorreu em paralelo com o aumento global das vendas desses alimentos.”

Nem sempre foi assim

Até os anos 1980, empresas nacionais pequenas e grandes predominavam na indústria de alimentos brasileira. A partir daí e ao longo da década de 90, o capital estrangeiro e as grandes corporações ganham espaço, impulsionando uma onda de fusões e aquisições no setor alimentício.

“As multinacionais já estavam no mercado brasileiro, mas elas não tinham a predominância que elas vão ter depois dos anos 90 em função da abertura da economia brasileira e da maior integração do Brasil na globalização”, diz o historiador Sérgio Birchal, PhD em história empresarial pela London School of Economics.

Birchal explica que, para ganhar tempo, em vez de começar do zero as empresas estrangeiras compravam as nacionais que já tinham mercados consolidados, marcas reconhecidas, fábricas em funcionamento e funcionários treinados. “Era só comprar e sentar na cadeira como novo dono. Então foi isso que elas fizeram no Brasil nesse período.”

Um relatório de 2001 da KPMG, multinacional especializada em consultoria e auditoria, revela que foi no setor de alimentos, bebidas e fumo que ocorreu o maior número de fusões e aquisições durante os anos 90. 57% dessas operações contaram com capital estrangeiro. “Grandes organizações, como Cargill, Arisco, Sadia e Parmalat encheram o carrinho de compras de pequenas e médias empresas durante a década”, diz o texto. “O Brasil virou alvo do capital externo na década de 90.”

Isso não aconteceu por acaso. Naquela época, o Brasil buscava recuperar-se da crise econômica que rendeu o apelido de “década perdida” aos anos 80, período marcado por baixo crescimento, hiperinflação e endividamento.

A solução recomendada pelo Fundo Monetário Internacional e pelo Banco Mundial era uma série de políticas neoliberais que ficaram conhecidas como “Consenso de Washington“. O Brasil e outros países latino-americanos adotaram várias delas, como abertura comercial, desregulamentação de mercados, privatizações, reformas, além do corte de gastos e de investimentos do Estado. A ideia era estimular novos negócios e atrair investimentos estrangeiros que ajudariam a recuperar a economia do país.

“Em 1991, com o Collor, nós tivermos a liberação da economia para importações e menos travas ao investimento estrangeiro direto. Em 94, nós tivemos o Plano Real”, diz Rodrigo Pasin, sócio fundador da Clairfield International, consultoria especializada em fusões e aquisições.

Para ele, a abertura da economia brasileira foi o principal fator que levou ao grande número de operações de compra no período. Do ponto de vista das empresas estrangeiras, também era interessante investir aqui pois havia um “mercado de alimentos gigante, vantagens competitivas, baixo custo de produção e eficiência operacional”.

Conquistar novos mercados tornou-se uma necessidade quando a venda de alimentos ultraprocessados em países industrializados foi chegando a um ponto de saturação.

“Urbanização, aumento de renda e desregulamentação do mercado são alguns fatores que levam a uma maior produção, venda e consumo de bebidas e alimentos ultraprocessados”, diz um relatório de 2013 da Organização Panamericana de Saúde (Opas) sobre o quadro na América Latina. “No geral, o rápido aumento em vendas – e consequentemente na produção e no consumo – de produtos ultraprocessados no Sul Global, incluindo a América Latina, tem sido ativado por políticas econômicas que empoderaram as corporações transnacionais.”

Grandes empresas, grandes negócios

A onda de fusões e aquisições nos anos 90 mudou a cara da indústria de alimentos no Brasil. Em 1993, a suíça Nestlé incorpora a brasileira Tostines, e a italiana Parmalat compra nada menos que 19 empresas. Em 1996, a americana Kraft Foods consegue a brasileira Lacta. Em 1997, a argentina Bunge adquire a brasileira Ceval. Em 2000, a anglo-holandesa Unilever compra a americana Best Foods, que já havia levado a brasileira Arisco no mesmo ano. E, em 2002, a suíça Nestlé compra a brasileira Garoto.

“O poder de fogo de uma Kraft fica gigante quando incorpora uma Q-Refresko, uma Lacta e uma Nabisco. Vira uma potência”, explica Marcia Carvalho, que foi diretora da área de pesquisa de mercado da Kraft Foods, hoje Mondeléz International, entre 1994 e 2009. Marcia explica que essas multinacionais possuem muitas vantagens competitivas na hora de negociar preços para insumos e embalagens, contratar profissionais qualificados, e obter o respaldo da matriz estrangeira para investir em inovação, pesquisa de mercado e publicidade.

“Quanto maior você é, mais você consegue produzir em escala, mais você tem os seus custos reduzidos e tem uma margem de lucro maior. Produzir para poucos é mais caro, tanto que muita coisa [na Kraft Foods] era pensada para toda a América Latina.”

Outra vantagem das gigantes é na negociação com os locais onde os produtos serão vendidos, como supermercados, farmácias, padarias e postos de gasolina.

Vanderlei Greggio, ex-diretor de vendas tanto da Unilever quanto da antiga Kraft Foods, explica que as grandes redes de varejo também ganharam mercado e poder nas últimas décadas. Então, podem negociar tudo com os fornecedores, desde o preço de compra do produto até a abrangência e a duração do contrato.

“Para negociar com um cliente grande, o fornecedor pequeno precisa ter um produto diferenciado. Às vezes, ele vai ter que vender o produto com margem de lucro 0 ou negativa, senão não vai conseguir negociar. E, a longo prazo, ele pode quebrar.”

As empresas grandes têm mais vantagem na hora de negociar porque os grandes supermercados precisam dos produtos das marcas mais conhecidas. E as marcas mais conhecidas precisam estar nas prateleiras dos supermercados. “Dá um equilíbrio de força maior”, diz Greggio.

Peixe grande

Algumas das principais fusões e aquisições dos anos 90 ocorreram entre empresas que já estavam entre as dez maiores do setor de alimentos. Em 1997, a Santista Alimentos, controlada pelo grupo argentino Bunge, era a 3ª maior empresa desse segmento, de acordo com o ranking Exame Melhores e Maiores.

Naquele ano, a Santista compra a concorrente Ceval, que estava na 2ª posição no ranking. A operação deu origem à Bunge Alimentos, que em 2002 passa a liderar o ranking – desbancando a Nestlé, líder absoluta desde 1990.

O consultor Rodrigo Pasin explica que a maior parte das fusões e aquisições acontece entre empresas menores, mas, ocasionalmente, os peixes grandes abocanham os peixes grandes.

“Não é todo ano que uma Perdigão encontra uma Sadia pra comprar”, resume, referindo-se à fusão iniciada em 2009, quando a Sadia era a 4ª e a Perdigão, a 7ª do ranking no setor de bens de consumo. A fusão deu origem à gigante BRF, considerada a 5ª maior empresa de bens de consumo e a 18ª no ranking geral de 2019, de acordo com a pesquisa Exame Melhores e Maiores.

Em 2011, a fusão da Sadia com a Perdigão foi aprovada com algumas restrições pelo Cade, o Conselho Administrativo de Defesa Econômica, uma autarquia federal que tem como objetivo prevenir práticas anticoncorrenciais.

Outra operação na área de alimentos que deu o que falar no Conselho foi a compra da Garoto pela Nestlé, em 2002. Juntas, as duas ficariam com 58% do mercado de chocolates, o que levou o Cade a reprovar a operação, algo que nunca havia feito.

“A operação foi vetada porque o Cade entendeu que o negócio tinha um alto potencial lesivo à concorrência”, informou a assessoria de imprensa do Conselho. Mas a Nestlé questionou a decisão na Justiça e seguiu com o negócio. O imbróglio judicial se arrasta até hoje, dezoito anos depois de o negócio ser fechado.

Essa operação é frequentemente citada por especialistas que consideram que a atuação do Conselho deixa a desejar. “A impressão é que o Cade acaba tomando atitudes muito paliativas na defesa da concorrência”, diz o geógrafo Domingos Sávio Corrêa, professor da Universidade Federal de Alagoas. “O Cade deveria ter um papel na defesa do mercado, mas me parece que possibilita um aumento da concentração.”

É muito difícil dizer exatamente que fatia de mercado essas empresas dominam hoje sem recorrer a relatórios caríssimos produzidos por consultorias privadas. As associações de classe e as empresas que medem esses índices não abrem seus dados para o público e o governo brasileiro não divulga dados a esse respeito.

Diversos artigos acadêmicos publicados na época concluem que a concentração de mercado aumentou ao longo dos anos 1990. Ou seja, as maiores empresas passaram a controlar uma parte maior do mercado de alimentos. Mas, infelizmente, devido à escassez de dados, não é possível avaliar se a tendência de concentração continuou nas décadas seguintes.

O que sabemos é que essas multinacionais controlam grande parte do mercado global e regional de alimentos. Um relatório de 2019 formulado por especialistas reunidos pelo ETC Group mostrou que as quatro maiores empresas processadoras de alimentos e bebidas – Nestlé, Pepsico, Anheuser-Busch Inbev e JBS – detêm 54,5% das vendas globais. Somando as dez maiores, sobram apenas migalhas para pequenas, médias e grandinhas.

Na América Latina, o relatório de 2013 da Opas mostrou que o mercado de alimentos ultraprocessados chega a ser um oligopólio em alguns setores. Segundo o documento, a fatia dominada pelas quatro maiores em cada segmento chegava a 56% no mercado de doces, 67% no mercado de cereais matinais, 75% no mercado de snacks e 82% no mercado de refrigerantes.

No Brasil, muitas empresas que se destacaram nas fusões e aquisições no passado continuam entre as maiores empresas de bens de consumo, como Bunge (3ª), BRF (5ª) e Nestlé (16ª), de acordo com o ranking Exame Melhores e Maiores 2019. Outras, não, como a Parmalat.

O consultor Rodrigo Pasin explica que não é um grande número de fusões que determina o sucesso de uma empresa. “Você tem casos em que a gestão melhorou muito e a empresa está muito melhor. Tem casos que uma gestão infeliz atrapalhou muito a vida das empresas e não trouxe resultados”, diz.

Comida-porcaria: vende mais porque é barata ou é barata porque vende mais?

Nos anos 80, comer alimentos ultraprocessados era um símbolo de status e riqueza, recorda o professor do Departamento de Nutrição da Universidade Federal de Minas Gerais (UFMG), Rafael Claro, que pesquisa a relação entre renda, preços e alimentação. “Se na sua festa em casa tinha refrigerante, se você comia salgadinho ou bolacha recheada com frequência, você era uma pessoa de bom nível socioeconômico”, diz.

Já no início dos anos 90, a implementação do Plano Real começa a estabilizar a economia brasileira, contribuindo para o aumento na renda da população. Enquanto o consumidor ficava com mais dinheiro no bolso, o preço dos alimentos ultraprocessados começava a cair. “Esses produtos vão ganhando uma escala de produção grande e a diversidade de produção vai trazendo alimentos muito baratos para o mercado”, diz Claro.

Não à toa, o consumo desses produtos aumentou, e o de alimentos frescos, diminuiu. Os dados do IBGE mostram que os ricos seguem a ser os maiores consumidores de ultraprocessados. Os 20% de maior renda têm 24,7% da disponibilidade calórica a partir desses produtos. Entre os mais pobres, a fatia cai pela metade, a 12,5%.

Há diferenças significativas no consumo de bolos, pães e doces em geral. Mas essas diferenças de classe somem ou são muito pequenas em relação a alguns itens muito comuns da cesta de consumo: biscoitos doces, biscoitos salgados, margarina.

Entre os mais pobres, nota-se o crescimento significativo de alguns grupos entre a POF de 2002-03 e a de 2017-18. Frios e embutidos praticamente dobraram a participação na disponibilidade calórica per capita dos 20% mais pobres, junto com bolos e tortas, pães, doces em geral.

Os dados mais recentes do IBGE mostram que se mantêm algumas diferenças claras: entre pobres e ricos, entre população urbana e rural, e entre a população do Sul-Sudeste e a do Norte-Nordeste. Em todos os casos, os primeiros seguem a ter a maior disponibilidade de ultraprocessados, embora os segundos estejam avançando.

Rafael Claro entende que essa mudança, no longo prazo, pode levar os hábitos alimentares brasileiros a um padrão parecido com o dos Estados Unidos, onde fast food, congelados e ultraprocessados em geral são alimentos para as classes baixas.

Ele explica que esse padrão vai mudando à medida em que os efeitos nocivos dos ultraprocessados começam a ser conhecidos. “Quando isso começa a tomar uma conotação de que é algo negativo, que tem efeitos deletérios para a saúde, a tendência é que o indivíduo de maior nível socioeconômico saia dali e vá para a próxima tendência.”

No Brasil está cada vez mais clara a migração de pessoas de média e alta renda em direção a alimentos que parecem mais saudáveis, embora essa impressão muitas vezes seja equivocada. A aposta da indústria de ultraprocessados em produtos com ingredientes funcionais, low carb e orgânicos é um exemplo disso.

Uma pesquisa recente, elaborada pelo Ministério da Saúde, indica algumas mudanças positivas. Entre 2007 e 2018, a porcentagem de pessoas que consumiam refrigerantes cinco ou mais vezes por semana caiu para menos da metade, de 30,9% para 14,4% dos entrevistados.

Já o consumo de frutas e hortaliças na quantidade recomendada (cinco porções diárias) apresentou uma ligeira melhora: enquanto 20% dos entrevistados comiam uma quantidade suficiente desses alimentos em 2008, essa porcentagem subiu para 23,1% dez anos depois.

A pergunta de um milhão de dólares: o que o povo quer?

O interesse do consumidor em alimentos associados a saúde e bem-estar já era captado em pesquisas de mercado da Kraft Foods há mais de 15 anos, conta Marcia Carvalho.

“É lógico que as indústrias precisam sobreviver”, diz. E, para isso, é preciso criar produtos que sejam vendidos em grande quantidade. “Então, se a moda é chia, vamos fazer biscoito com chia.”

Ela explica que as grandes empresas de alimentos investem vultosos recursos em pesquisas de mercado para identificar essas tendências, criar produtos que atendam a essas demandas e testar se o consumidor gosta do produto. O objetivo é simples. “Para minimizar o risco.”

É compreensível que nós, consumidores, queiramos produtos rápidos e práticos que se adequem ao nosso dia a dia corrido, em que temos pouco tempo para cozinhar. Mas é a indústria que formula as propostas para atender a essa demanda, diz Marcia Carvalho.

“Essas coisas processadas – frios, salsichas, lasanhas – agradaram ao consumidor porque substituíram horas e horas de trabalho na cozinha.” Ela explica que a lógica das empresas é clara: o que vende muito fica no mercado e o que o consumidor não compra acaba saindo de circulação.

Ainda que os ultraprocessados atendam a necessidades do consumidor, Marcia considera que eles estimulam as pessoas a escolherem com base no preço baixo e a abrirem mão da qualidade dos alimentos. Sabendo disso, a indústria busca meios para manter os produtos baratos e preservar a margem de lucro.

Uma dessas medidas é a reformulação de produtos para reduzir os custos de produção. “Se um biscoito é feito com farinha importada, sujeita a variações de dólar, então a empresa vai buscando alternativas para substituir a farinha importada por uma farinha nacional mais barata”, recorda. Os produtos reformulados são então testados junto ao consumidor. “Se o consumidor não perceber a diferença, troca-se pelo mais barato”, explica. “Se ele percebeu a diferença e preferiu a atual, eles não mudam.”

Ao longo do tempo, as “novas fórmulas” podem fazer o produto mudar completamente. “A busca pela competitividade tem forçado as empresas a procurarem maneiras de reduzir o custo dos produtos. E isso, a longo prazo, compromete a qualidade do produto. Ele acaba não sendo mais o mesmo. Isso acontece em todas as empresas de alimentos, tanto multinacionais quanto nacionais”, diz Marcia.

Barato hoje, caro no futuro

Nós ainda não encontramos o equilíbrio entre economia e saúde no que diz respeito à alimentação, opina a engenheira de alimentos francesa Mélissa Mialon, PhD em saúde pública e especialista na atuação política da indústria de alimentos em nível global.

“Sim, [estas empresas] estão contribuindo para a economia do país, que bom que elas trazem empregos, dinheiro, impostos, mas esse é só um lado da história”, reflete Mialon. Enquanto o lucro dos produtos ultraprocessados fica nas mãos das empresas, é o consumidor que paga o preço das consequências negativas, tanto em termos de saúde quanto em termos de impacto ambiental. “Todas as consequências dos produtos ultraprocessados recaem sobre o consumidor.”

Os produtos ultraprocessados podem ser práticos, fáceis de encontrar e baratinhos, mas Mialon diz que o impacto negativo que eles têm na nossa saúde pode custar caro no futuro. “Esse preço baixo é uma ilusão porque são produtos que prejudicam a saúde”, diz a pesquisadora.

Ela diz que na França, por exemplo, os custos para tratar doenças relacionadas à má alimentação são cobertos pelo sistema de saúde público. “Mas em países como o Brasil e o Chile, onde vocês também têm um sistema de saúde privado, as pessoas comem ultraprocessados hoje e, em 30 anos, os pobres não vão ter dinheiro suficiente para pagar por um tratamento de saúde e lutar contra as suas doenças. Mas os ricos vão poder ir ao hospital e pagar pela sua saúde. Então isso também está criando um abismo entre as classes socioeconômicas.”